経営への影響大!重要税制のポイント解説第1回 ~グループ法人税制〜

2011/1/27公開

平成22年度税制改正の中で、企業の実務に大きく影響を与えるものが「グループ法人税制」の創設でした。このグループ法人税制により、完全支配関係のある法人間の取引などについて一定の規定が設けられました。

連結納税制度の適用は選択制となっておりますが、グループ法人税制は、完全支配関係のある法人については強制適用され、選択制とはされていません。また、中小企業を含む全ての法人に適用されます(一部の例外を除き、資本金の大小は関係ありません)。

目次

完全支配関係の意味

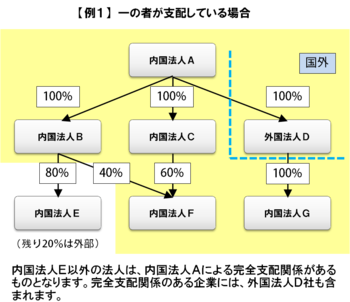

グループ法人税制は「完全支配関係」のある企業グループに適用されます。「完全支配関係」とは、次の関係をいいます。

【例1】

一の者(個人を含む)が法人の発行済株式等の全部を直接若しくは間接に保有する関係として一定の関係(当事者間の完全支配の関係をいう)

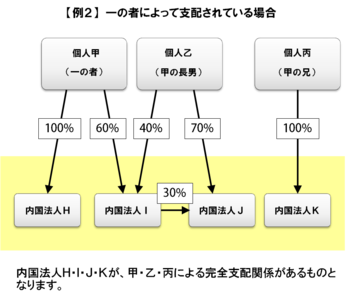

【例2】

一の者(個人を含む)との間に当事者間の完全支配の関係がある法人相互の関係

グループ法人税制の主要項目

1) グループ法人間の資産譲渡損益の繰延べ

完全支配関係のある法人へ譲渡損益調整資産を譲渡した場合には、その譲渡損益は繰延べることとされました。

※譲渡損益調整資産とは、固定資産、土地等、有価証券、金銭債権及び繰延資産です。棚卸資産(土地を除く)のほか、売買目的有価証券と移転直前の帳簿価額が 1,000 万円未満の資産は除外されます。

2) グループ法人間の寄附金

・ 寄附金の損金不算入

法人が完全支配関係にある他の法人に支出した寄附金の額は、寄附金の損金算入枠に関係なく、全額が損金不算入となります。

・ 受贈益の益金不算入

法人が完全支配関係にある他の法人から受けた受贈益の額は、益金不算入となります。

※完全支配関係が個人(親族)によるものである場合には、従前通り寄附した法人側では損金算入限度額を除き損金不算入、寄附を受けた法人側では益金算入となります。

3) グループ法人間の受取配当

完全支配関係のある一定の法人から受ける配当等の額については、負債の利子を控除せずに、その全額が益金不算入となります。

4) グループ法人間の自己株式の譲渡等

法人が有する株式を、みなし配当の額が生じる基因となる事由により、発行法人で完全支配関係にある法人に対して譲渡等をした場合には、その株式の譲渡損益を計上しないこととされました。

5) 大法人の 100%子法人に対する中小企業特例措置の不適用

資本金の額が1億円以下の法人に係る次の制度については、資本金の額が5億円以上の法人による完全支配関係にある法人には適用されないこととされました。

- 中小企業者等の法人税の軽減税率

- 特定同族会社の留保金課税の不適用

- 貸倒引当金の法定繰入率による繰入れ

- 交際費等の損金不算入における定額控除制度

- 欠損金の繰戻還付制度

※平成23年度税制改正におきまして、貸倒引当金の不適用、繰越欠損金の控除限度額の制定(欠損金控除前所得の80%)が追加される予定です。

上記項目の適用開始時期はそれぞれ下記の通りです。

- 平成22年10月1日から適用...(1),(2),(4)

- 平成22年4月1日以後に開始する事業年度から適用...(3),(5)

グループ法人税制適用にあわせたタックスプランニングの見直しが必要

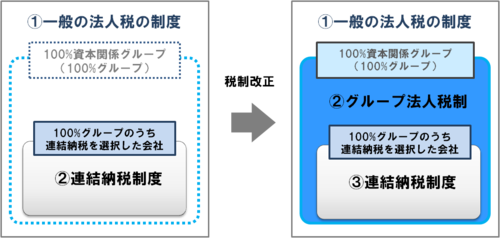

平成22年度税制改正「グループ法人税制」が導入されたことにより、2本立ての税制から3本立ての税制に変わります。100%資本関係グループの会社に関しては、下記図に記した通り、「2)グループ法人税制」が強制適用されます。この適用範囲は、これまでの連結納税制度の適用対象に比べ、広く設定されることとなります。

これまで100%資本関係グループが選択可能であった「連結納税制度」は、そのグループ内法人で損益通算することで節税が図れるというメリットがあったものの、一方でデメリットも大きかったため、その採用は遅々として進みませんでした。

しかし今後は「グループ法人税制」の導入により、「連結納税制度」と(ほぼ)同じ規定が強制適用されることとなるため、「連結納税制度」を選択するデメリットは大幅に減ります。

この結果、「連結納税制度」の採用が進むものと考えられます。

たとえば、

貴社の子会社の中に、赤字の子会社はありませんでしょうか?

貴社は赤字なのに、子会社で税金を納めていませんか?

そのような場合、連結納税制度を採用することで、節税効果が期待できます。これを機に、連結納税制度の採用を含めたタックスプランニングの見直しを行われてはいかがでしょうか。

INDEX : 経営への影響大!重要税制のポイント解説

- 経営への影響大!重要税制のポイント解説 第1回 ~グループ法人税制

- 経営への影響大!重要税制のポイント解説 第2回 ~採用しやすくなった!連結納税制度

- 経営への影響大!重要税制のポイント解説 第3回 ~東日本大震災に係る震災特例法