IPOの基礎知識 〜スケジュールや内部統制における準備、システムの選び方を解説〜

2020/8/13公開2022/6/09更新

IPOを目指すとなった場合、どのようなスケジュールで、どういったことに留意し、内部統制の整備・運用をはじめとした準備を進めるべきでしょうか。

この記事では、監査法人や金融機関、税理士法人などで多くのIPO準備会社を支援してきた筆者が、経営者として、会社として押さえるべきポイントについて解説します。

執筆 : あいわ税理士法人 パートナー / 公認会計士 圡屋 憲

目次

IPOとは

IPO(Initial Public Offering)とは、広く一般から資金調達を行うことを目的として、金融商品市場(証券取引所)で株式を自由に売買できるようにすることです。文字通りInitial=最初の上場のことをIPOと呼び、日本語では「新規株式公開」「新規上場」と呼ばれます。

IPOのメリット

企業成長を加速させるためには大きな資金が必要です。ある時は信用力や知名度が、またある時は優秀な人材が必要かもしれません。言葉で言うのは簡単ですが、実際にこれらを用意するには多くの困難が伴います。ましてや未上場の会社がこれらを一度に用意することはまず不可能に近いでしょう。

しかしIPOを実現できた場合、これらを一度に用意できる可能性があります。IPOを実現することによって、株式市場で株式を自由に売買することができるようになり、多くの一般投資家から多額の資金を調達することが可能となるからです。

また、日本に約360万の企業数(※1)がある中で、わずか0.1%しかない上場企業(※2)となることで、その信用や知名度はあがり、優秀な人材を惹きつけることにもなるからです。だからこそIPOは、昔も今もこれからも、企業成長を加速させ、経営者の目指すビジョンや目標を実現するための重要な経営戦略となりうるのです。

- IPOのメリット

-

- 株式売買により資金調達が可能になる

- 上場企業としての信用や知名度を得られる

IPOは誰にでもできる?

では、どんな経営者・会社でもIPOができるのでしょうか?残念ながら答えはNOです。一般投資家から広く資金を集めるためには、投資家の期待に応え、投資家が安心して投資できるような会社でなければなりません。投資家にうその情報を開示したり、思いつきや感覚だけで経営をしたり、調達した資金を恣意的に使用したり、大きなリスクを冒したり、反社会的勢力と関係をもったり、そういった会社や経営者であってはならないのです。つまりIPOをするということは、そのような会社や経営者ではない、上場会社としての適格性を備えていることが求められることになります。

IPO実現までのスケジュール

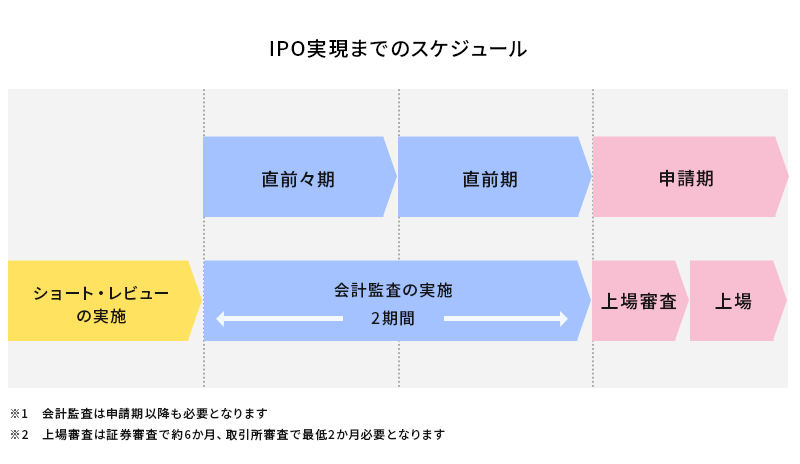

IPOを実現するには、上場会社としての適格性を備えることが必要ですが、そのためには準備期間として、最低でも2年半から3年の準備期間が必要と言われています。それではなぜ、2年半から3年の準備期間を必要とするのでしょうか?

それは、上場企業に適した経営体制が確立され、その体制が1年間運用されていることを上場審査で確認されるからです。図のように、IPOする期を「申請期」、IPO直前の期のことを「直前期」、その前の期を「直前々期」といいます。少なくともIPO直前1年は管理体制の運用期間が必要であり、その構築期間を考えると、少なくとも2年半から3年の準備期間は必要となってくるのです。

また、IPOの準備期間を考えるにあたって、監査法人によるIPO直前2期間の会計監査は忘れてはならないポイントです。会計監査はIPOの要件として上場審査基準上必要であり、原則的に遡及監査(過去に遡って監査を行うこと)が認められていません。

このように、上場審査に必要な1年間、および、会計監査に必要な2期間を考えると、最低2年半から3年の準備期間が必要になってきます。

では、IPOすると決めたら具体的には何から着手するのが良いでしょうか。一般的には、まず最初に監査法人によるショート・レビューを受けることから始まります。ショート・レビューとはその名の通り、監査法人によって行われる短期間の調査です。主に、株式上場に際して課題となりうる会計制度や、内部統制などについての調査が行われます。ショート・レビューを行うことで、会社の現在の状況や課題がわかるとともに、IPOまでにすべきことや、そのロードマップが見えてきます。効率的に準備を行うために、IPO準備のスタート時点で受けることが望ましいです。

IPO実現のために経営者がまず初めに行うべきことは?

資本政策の作成

IPO実現のために、経営者が行うべきこと。それは、いち早く資本政策を作成することです。上述の通り、IPOの準備はショート・レビューからスタートします。しかし、これは会社としての準備の話です。経営者個人が初めに行うべきことは、資本政策(株主構成や資金調達、創業者利潤など)について考え、決定することです。一度決めて実行してしまった資本政策は後戻りできません。資本政策の時期や内容を誤ると、経営者個人に多額の税金がかかったり、経営権が不安定になることもあります。IPOを思い立ったら、いち早く資本政策をどうするか考え始めること。それがIPOを成功させる大切な一歩となります。

IPOのトレンドをキャッチ

常に変化するIPOのトレンドをいち早くキャッチすることも重要です。これまで当たり前だった話が、IPO直前では通用しなくなっていることもあります。これまでの常識にとらわれず、事前に調査し準備を進めることが重要です。最近では、数年前に比べ上場審査がより厳格になり、特に予実管理(予算と実績の適切な管理)の項目に焦点があたっています。

IPOにおける予実管理の重要性

なぜ近年、上場審査において予実管理に焦点が当たっているのでしょうか?言い換えれば、なぜ予実管理が必要なのでしょうか?それは、IPOをした場合、投資家と約束した年度予算や計画を履行しなければならないためです。投資家は限られた開示情報に基づき投資判断をしますが、その中でも年度予算は会社の今後を占うための重要な情報です。予算と実績に乖離が生じてしまっては、投資家に誤った判断をさせかねません。

今回の新型コロナウイルスのように、予測不能な外部要因により乖離が生じる場合は仕方がないにしても、適切に管理ができていないがために乖離が生じ、投資家の判断をミスリードする、ということはあってはならないのです。そのため、予算の精度や予実管理の状況は上場審査の中でも特に注力して見られています。それでもIPO後の下方修正などが発生しており、近年特に焦点があたっているのです。

なお、IPOに限らず、適切に予算と実績が管理されていなければ、会社の継続性や安定性に大きな影響を及ぼしかねず、最悪の場合赤字となり倒産するリスクを負いかねません。会社を継続し発展させるためには、IPOに関係なく正確な予実管理が必要不可欠です。

予実管理の精度を高めるためには

予実管理の精度を高めるためにはどうしたら良いでしょうか?

まず、その乖離原因を分析し、それが外部的な要因に起因するのか、はたまた予算の精度など内部的な要因に起因するのかを分析し、定期的に見直し、反映していくことが重要です。それを可能とするには、管理の単位をどこまで細分化するのか、どうやってその分析を充実させるのかを検討する必要があります。例えば、予実管理表などのツールを使って差異分析を充実させるのは一つの方法です。

具体的には、予算が未達だった場合にはその要因を管理表に記載し、不足分を通期で回収できるか否かを検討します。検討した結果、通期で回収ができなければ予算修正の必要性があるかどうかを検討し、回収できる場合にはいつどれくらいの確度で回収可能なのかを記載して管理していきます。過去の記録を参考としながら、これを常に繰り返していくことで、会社の予算策定と分析の経験値があがり、それらの精度が高まるのです。

また、より詳細な単位で利益を管理することも、精度を高めるためには必要不可欠です。なぜなら、詳細になればなるほど、乖離原因をいろいろな角度、視点で分析し、対応を考えることができるからです。

しかし、より詳細になればなるほど、細分化されればされるほど、その分析や管理は複雑になり、Excelやスプレッドシートなど表計算ツールでの手作業の管理には限界が生じます。そのため、精度を高め効率的な管理を行うためには、ERPシステムなどをうまく活用することも、IPO準備においてポイントになると近年言われています。

IPOに向けたシステム選びのポイント

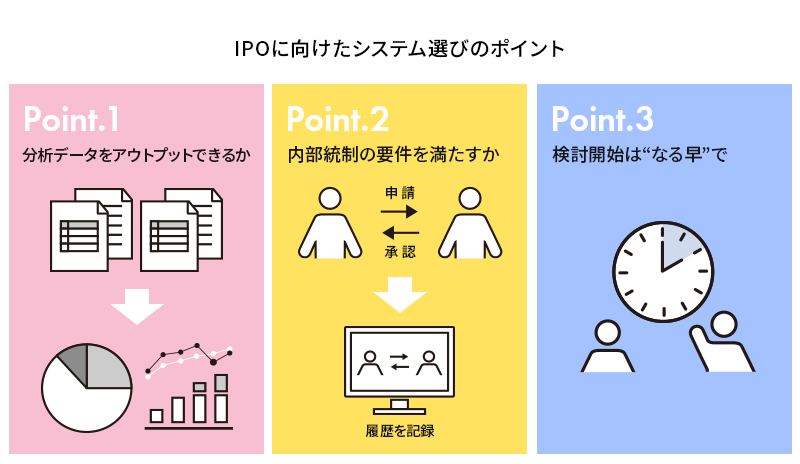

予実管理も含め、ほとんどの業務でIT化が進み、業務とシステムが切っても切り離せなくなってきている近年において、IPOを目指す企業がシステムを導入する場合、どのような点に留意すべきでしょうか?

1つめは、細分化されたインプットデータをもとに、様々な角度や視点でデータを分析し、アウトプットできるシステムかどうかです。前述のとおり分析の精度を高めるためには、いかに細分化し、詳細にできるかが重要です。

2つめは、内部統制の観点で要件を満たすシステムであるかどうかです。すなわち、自由にデータを修正できたり、一人で完結できる(承認できる)ようなシステムではなく、上長の承認がなければ修正できず、また、履歴が記録され、牽制が働くようなシステムであるかどうかです。

効率性のみ追求し、不正がおきやすいシステムでは正しい情報を投資家に開示できないばかりか、不測の損失も会社にもたらしかねません。

3つめは、なるべく早く検討を開始することです。新しいシステムの導入には時間がかかります。自社に必要なシステムは何なのか?そのシステムはどの部署の誰が利用するのか?どこまでの権限を与えるのか?新しいシステムへの操作教育はどのように実現させるか?検討しなければならない項目は多岐にわたり、検討に数ヶ月かかる事も少なくありません。安全な業務遂行を確認するためにも、IPOまでに最低でも1年間の運用実績があることが望ましく、少しでも早く検討を開始することが重要です。

最後に

ここまでIPOは、企業成長を加速させ、経営者の目指す目標やビジョンを実現させるための重要な経営戦略であり、実現するためには、予実管理体制の整備・運用やシステムの活用をはじめ、その準備に少なくとも2年半から3年の期間が必要、という話をしてきました。

IPOはあくまで企業成長の手段であり、目的ではありません。IPO実現をゴールではなく新たなスタートとして捉え、株主に対して約束した成長を実現していくことが大切です。

参考

※1 中小企業庁「中小企業白書」

https://www.chusho.meti.go.jp/pamflet/hakusyo/2019/PDF/shokibo/00sHakusho_zentai.pdf

※2 日本取引所グループの上場企業数をもとに計算

https://www.jpx.co.jp/listing/co/index.html